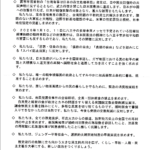

世界的な債務のワナ

現在、「スリランカにおける債務の罠」が、世界的な注目を集めているが、この問題の本質は、「一帯一路の悪影響」よりも、「バランスシートの非対称性」であり、実際には、「資産は価格の変動に見舞われるが、負債は、ほとんど影響を受けない状況」だと考えている。つまり、「過剰な債務」を抱えていても、それ以上の「資産価格の上昇」が伴った時には、「資金繰り」の問題に見舞われない状況も想定されるが、反対に、「資産価格の下落」が発生した時には、「債務の罠」の問題が発生し、現在のスリランカのように、典型的な「ハイパーインフレ」に見舞われる展開のことである。

より詳しく申し上げると、「1971年のニクソンショック」以降、私が提唱する「信用本位制」と呼ぶべき通貨制度において、「デリバティブ」という金融商品が、「デジタル通貨の大膨張」という副産物を産み出したものと考えられるのである。別の言葉では、「世界全体のバランスシート」において、「資産」と「負債」の両方が、スパイラル的な大膨張を見せ、その結果として、現在、「天文学的な金額」にまで増えたことが見て取れるのである。

そして、これほどまでの異常事態に関して、「バランスシートの非対称性」が意味することは、「資産価格の上昇」や「超低金利状態」が継続している限り、問題が発生しなかった状況とも言えるのである。つまり、「金融の抑圧政策」により、すべての問題点が隠蔽され、先送りされていた状況のことだが、現在では、「インフレ率や金利の急騰」とともに、「すべての問題点が白日の下にさらされ始めた状況」となっているのである。

そのために、今後、最も注意を払うべきポイントとしては、「世界的な債務のワナ」であり、実際には、すでに始まった「資産価格の急落」が引き起こす「世界的な資金繰りの問題」とも考えられるのである。しかも、今回は、「世界的な金利上昇」により、「過大な債務がもたらす金利負担の上昇」も、大きな悪影響をもたらすものと想定されるが、実際には、「現在の日本」のように、「金利が5%にまで上昇すると、金利負担により、税収が食い潰される可能性」が危惧される状況のことである。

そして、この問題への対応策としては、やはり、「最後の貸し手」である「中央銀行」が、「紙幣の大増刷」に訴える方法しか残されていない状況とも思われるが、この時の問題点は、やはり、「劇場の火事」のような状況が、「世界の金融界」で発生する可能性であり、実際には、現在の「デジタル通貨」のみならず、大量に増発された「紙幣」の購買力が、急速に失われる事態のことである。(2022.6.29)

------------------------------------------

軍事支配と金融支配

現在の世界情勢は、「明治維新時の日本」を彷彿とさせる状況、すなわち、「尊王攘夷派と開国派が争っている間に、世の中が紛糾し、気が付いたら、250年以上も継続していた江戸幕府が崩壊していた展開」のようにも感じている。つまり、新たな「東西の冷戦」とも言える「軍事支配の権威主義国家」と「金融支配の民主主義国家」が、いろいろな争いを繰り返しているうちに、「800年間も継続した西洋の物質文明が、終焉の時期を迎える可能性」のことである。

より詳しく申し上げると、「西暦1200年頃から始まった西洋の物質文明」については、「非理法権天」という言葉のとおりに、「非合理な状態」から「合理的な状態」へ移行し、その後、「法的な秩序」の形成とともに、「権力の発生、そして、増大から暴走へ」という展開となったことも見て取れるのである。別の言葉では、「富に仕える時代」において、「世界中の人々が、軍事力や金融力がもたらす権力に隷従していった状況」のことでもあるが、現在では、「軍事力に隷従する権威主義国家」と「金融力に隷従する民主主義国家」に分かれた状況のようにも感じている。

そして、今後は、両方の陣営に、大きな影響をもたらす「貨幣価値の激減」、すなわち、「インフレの大津波に見舞われる展開」が待っているものと思われるが、この点に関して、現在では、再度、「米国のデリバティブ」に注目が集まり始めているのである。具体的には、「米国の通貨監督庁(OCC)」が、6月に発表したレポートによると、「米国最大の銀行であり、また、2014年から5回も、重要な金融犯罪で処罰を受けたJPモルガンチェース」に関して、再び、「デリバティブのバランスシート残高の急増が見られた」とも報告されている状況のことである。

つまり、「2019年の9月」に発生した「米国金利の急騰」や。その結果として引き起こされた「米国金融機関への大量資金の供給」については、その原因として、「デリバティブの破綻」が噂されていたわけだが、実際の展開としては、「コロナショック」が引き起こした「実体経済の悪化」により、「問題の先送り」や「時間稼ぎ」が可能な状況だったものと想定されるのである。

しかし、現在では、「インフレ率や金利の急騰」により、すべての問題が、白日のもとに晒され始めた状況となり、間もなく、「金融界の大量破壊兵器」と言われた「デリバティブ」の完全崩壊に見舞われるものと考えている。(2022.6.30)

------------------------------------------

民間の実体経済と政府のマネー経済

現在は、「インフレ」に関する誤った意見が、数多くみられる状況とも思われるが、具体的には、「景気が低迷すれば、インフレ率が収まり、金利も低下する」、あるいは、「スタグフレーションが発生しても、ハイパーンフレには繋がらない」などのコメントである。つまり、「正しい分類や分け方ができていないために、何がなんだか、訳が分からなくなっている状況」のことだが、この点に関して、現在、必要とされることは、「民間の実体経済」と「政府のマネー経済」を、正しく理解することだと感じている。

別の言葉では、「民間企業や個人などの民間部門が税金を払い、その税金を、政府が使っている状況」のことだが、この点に関して、最も重要なポイントは、「歳入と歳出との関係性」であり、実際には、「歳出が歳入を上回ると、国家は国債の発行により、不足分を補う状況」のことである。ただし、この時の問題点は、「国債の買い手が消滅する事態」であり、この点に関して、過去の歴史が教えることは、「中央銀行の紙幣大増刷により、不足分を賄う措置が取られる展開」だったことも見て取れるのである。

より詳しく申し上げると、「1970年代のスタグフレーション」の時には、「国債の増発」により、「国家の資金繰り」が賄われたものの、現在では、間もなく、「国債の買い手」が消滅する事態を迎えようとしているのである。別の言葉では、「アベノミクスの正体」とも言える「日銀が、国民の資金を借りて、間接的に国債を購入していた状況」が、いよいよ、限界点に達しようとしている可能性のことである。

そのために、現在、「日本以外の先進諸国」では、急速に、「超低金利状態からの出口戦略」を実施し始めているが、これから予想される問題点は、やはり、「歳入と歳出のギャップ拡大」であり、また、「国債の買い手が消滅する事態」とも考えられるのである。つまり、過去のハイパーインフレのとおりに、「民間部門の停滞による税収の急減」、そして、「金利負担増がもたらす歳出の拡大」という構造により、あっという間に、「ハイパーインフレの発生」へとつながる展開のことである。

しかも、今回は、「1995年前後から急速に拡大したデリバティブのバブル崩壊」も重なっているために、これから予想される「世界的な金融大混乱」については、人類史上、未曽有の規模になるものと考えているが、基本的な認識としては、やはり、「過去20年余りの期間、世界の金融政策を先導してきた日銀が、今回の紙幣大増刷でも先導役を果たす可能性」とも言えるようである。(2022.7.2)

本間宗究のコラムhttp://www.tender-am.com/column.html より許可を得て転載。

〈記事出典コード〉サイトちきゅう座http://www.chikyuza.net/

〔opinion12232:220730〕